भारतीय रिजर्व बैंक के आंकड़ों के अनुसार वित्त वर्ष 2022 के दौरान बैंक ऋण में 8.6 प्रतिशत की वृद्धि हुई है, जिसमें खुदरा व कृषि ऋण का विशेष योगदान रहा है, जबकि वित्त वर्ष 2021 में बैंक ऋण में 5.6 प्रतिशत की दर से वृद्धि हुई थी। औद्योगिक क्षेत्र में ऋण वृद्धि एमएसएमई की गतिविधियों में आई तेजी के कारण संभव हुआ है। बड़े उद्योगों की गतिविधियों में भी धीरे-धीरे तेजी आ रही है।

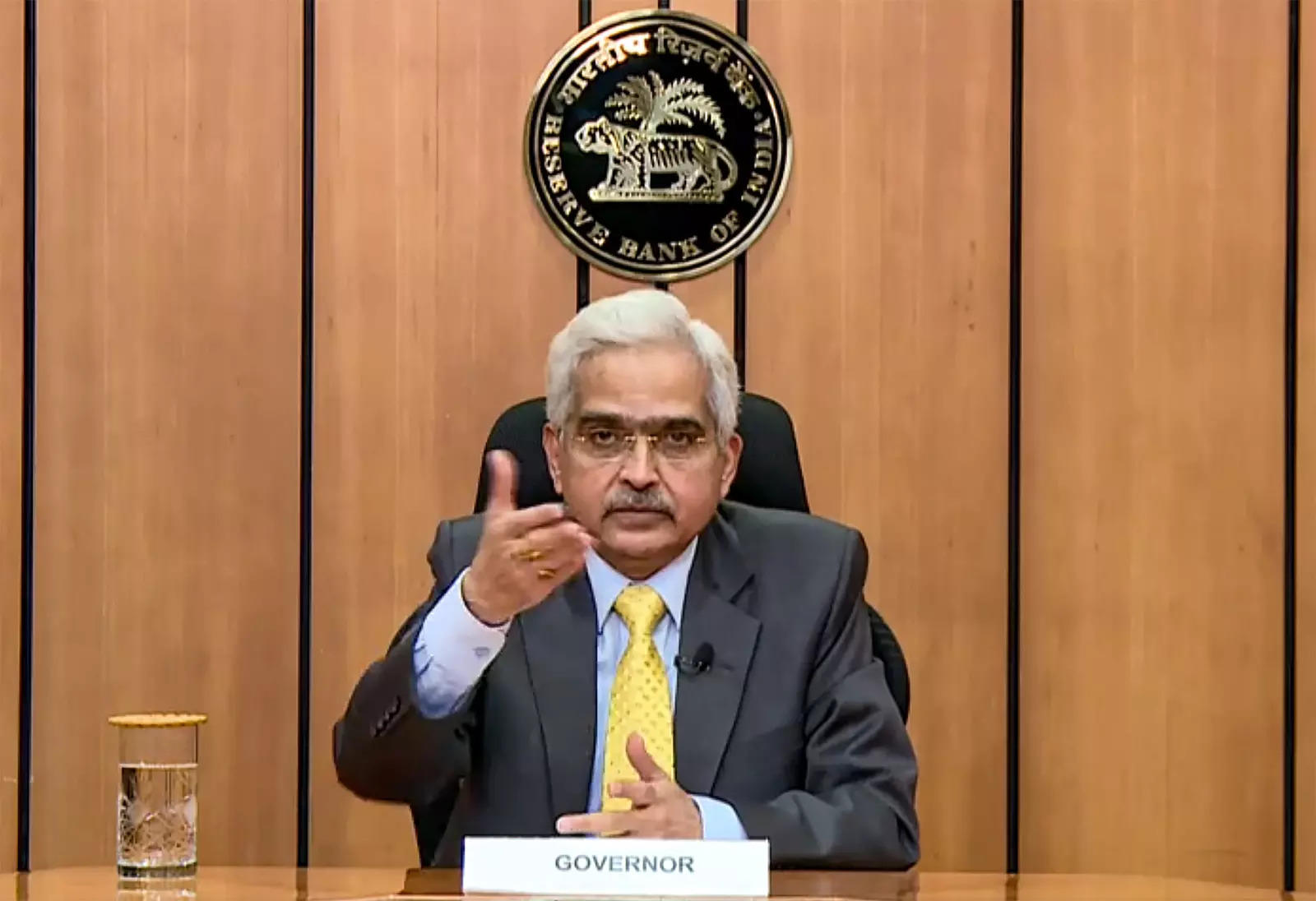

8 अप्रैल 2022 को भारतीय रिजर्व बैंक ने मौद्रिक समीक्षा में नीतिगत दरों में कोई बदलाव नहीं किया। रेपो दर 4 प्रतिशत पर, रिवर्स रेपो दर 3.35 प्रतिशत, मार्जिनल स्टैंडिंग फैसिलिटी दर और बैंक दर 4.25 प्रतिशत पर यथावत है। इसका यह अर्थ हुआ कि केंद्रीय बैंक फ़िलहाल समायोजन के अपने रुख को बरक़रार रखने वाला है। कुछ समय पहले रिजर्व बैंक के गवर्नर शक्तिकांत दास ने कहा था कि अर्थव्यवस्था को सहारा देने और महामारी के नकारात्मक प्रभाव को कम करने के लिए केंद्रीय बैंक को अभी समायोजन वाले अपने रुख को बरक़रार रखना होगा।

भारतीय रिजर्व बैंक ने लगातार 11वीं बार रेपो दर में कोई बदलाव नहीं किया है। इससे पहले, केंद्रीय बैंक ने 22 मई 2020 को की गई मौद्रिक समीक्षा में नीतिगत दरों में बदलाव किया था। रेपो दर वह दर है, जिस पर भारतीय रिजर्व बैंक, बैंकों को कर्ज देता है। बैंक रिजर्व बैंक से लिए कर्ज और बैंकों में जमा पैसे से जरुरतमंदों, कारोबारियों और उद्यमियों को ऋण देते हैं।

रेपो दर कम होने का अर्थ होता है कि रिजर्व बैंक सस्ती दर पर बैंकों को कर्ज दे रहा है। जब बैंकों की पूँजी लागत कम होती है तो वह सस्ती दर पर ग्राहकों को ऋण देता है। रिवर्स रेपो दर, रेपो दर का उलट होता है। यह वह दर है, जिस पर बैंकों की ओर से जमा पर केंद्रीय बैंक ब्याज देता है। रिवर्स रेपो दर के जरिए भारतीय रिजर्व बैंक बाजार में तरलता को नियंत्रित करने का काम करता है।

वर्तमान परिदृश्य में बाजार को उम्मीद है कि जून की मौद्रिक समीक्षा में केंद्रीय बैंक नीतिगत दरों में इजाफा कर सकता है। एक अनुमान के अनुसार रेपो दर में वर्ष 2022 में 0.50 बेसिस पॉइंट की बढ़ोतरी की जा सकती है।

भारतीय रिजर्व बैंक के आंकड़ों के अनुसार वित्त वर्ष 2022 के दौरान बैंक ऋण में 8.6 प्रतिशत की वृद्धि हुई है, जिसमें खुदरा व कृषि ऋण का विशेष योगदान रहा है, जबकि वित्त वर्ष 2021 में बैंक ऋण में 5.6 प्रतिशत की दर से वृद्धि हुई थी। औद्योगिक क्षेत्र में ऋण वृद्धि एमएसएमई की गतिविधियों में आई तेजी के कारण संभव हुआ है। बड़े उद्योगों की गतिविधियों में भी धीरे-धीरे तेजी आ रही है।

सितंबर 2021 तक कोरोना महामारी के कारण अर्थव्यवस्था में वृद्धि रुक सी गई थी, लेकिन अक्टूबर 2021 से खासकर खुदरा और औद्योगिक क्षेत्र को दिए जा रहे कर्ज में तेजी आई। पहली छमाही में पिछले साल की तुलना में ऋण वृद्धि दर 5.5 से 6.7 प्रतिशत के बीच रही और उसके बाद इसमें तेज वृद्धि हुई। बैंकों ने वित्त वर्ष 2022 में 9.41 लाख करोड़ रुपये कर्ज दिए हैं, जबकि वित्त वर्ष 2021 में 5.8 लाख करोड़ रुपये और वित्त वर्ष 2020 में 5.99 लाख करोड़ रुपये कर्ज दिए।

वित्त वर्ष 2022 के कुल कर्ज में 1.78 लाख करोड़ रुपये कर्ज 25 मार्च, 2022 को समाप्त अंतिम पखवाड़े में दिए गए। वहीं, वित्त वर्ष 2022 में जमा में वृद्धि 8.94 प्रतिशत रही, जो वित्त वर्ष 2021 में 11.4 प्रतिशत थी। बैंकों में वित्त वर्ष 2022 के अंतिम पखवाड़े में 1.89 लाख करोड़ रुपये जमा किए गए। बैंक ऋण में वृद्धि से यह पता चलता है कि आर्थिक गतिविधियों में तेजी आ रही है, वहीं बैंक जमा में कमी आना इस बात का सूचक है कि निजी खर्च में तेजी आ रही है, जिससे मांग और औद्योगिक गतिविधियों में भी तेजी आने की संभावना है।

अप्रैल 2021 से फरवरी 2022 के दौरान 11 महीनों में खुदरा क्षेत्र यानी हाउसिंग, क्रेडिट कार्ड, वाहन, व्यक्तिगत ऋण आदि में 11.4 प्रतिशत की दर से वृद्धि हुई है और 3.12 लाख करोड़ रुपये का कर्ज दिया गया है। अप्रैल 2020 और फरवरी 2021 के बीच खुदरा कर्ज में वृद्धि दर 8.9 प्रतिशत रही। वित्त वर्ष 2022 के 11 महीनों में औद्योगिक क्षेत्र में ऋण वृद्धि दर 3.4 प्रतिशत रही, जबकि फरवरी 2021 में इसमें 2.6 प्रतिशत का संकुचन हुआ था।

भारतीय रिजर्व बैंक के मुताबिक वित्त वर्ष 2023 में उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति 5.7 प्रतिशत रह सकता है, जो अप्रैल से जून 2022 में 6.3 प्रतिशत, जुलाई से सितंबर 2022 में 5 प्रतिशत और अकटूबर से दिसंबर 2022 में 5.4 प्रतिशत और चालू वित्त वर्ष की चौथी तिमाही में 5.1 प्रतिशत रह सकता है।

महंगाई को लेकर श्री दास का कहना है कि फरवरी के अंत से कच्चे तेल की कीमतों में बहुत ज्यादा उतार-चढ़ाव और जियो पॉलिटिकल टेंशन से वैश्विक स्तर पर बहुत ज्यादा अनिश्चितता बनी हुई है, जिसके कारण भारतीय अर्थव्यवस्था में भी दबाव की स्थिति बनी हुई है। रूस-यूक्रेन के बीच चल रहे युद्ध के कारण कच्चे तेल एवं धातु की कीमत में भारी उछाल देखा जा रहा है।

मौद्रिक समीक्षा के दौरान श्री दास ने कहा कि अब यूनिफाइड पेमेंट इंटरफेस (यूपीआई) का उपयोग करते हुए सभी बैंकों और एटीएम नेटवर्क पर कार्ड-रहित नकद निकासी की सुविधा उपलब्ध कराई जाएगी। ऐसे लेनदेन का समायोजन एटीएम नेटवर्क के माध्यम से किया जायेगा। फ़िलहाल, बिना डेबिट कार्ड के एटीएम से पैसा निकालने की सुविधा कुछ ही बैंक दे रहे हैं, जिसे मोबाइल बैंकिंग ऐप के माध्यम संचालित किया जा रहा है।

अभी 10,000 से 20,000 तक का लेनदेन इस सुविधा के माध्यम से किया जा रहा है। कुछ बैंक इस सुविधा के एवज में अपने ग्राहकों से अतिरिक्त शुल्क की वसूली कर रहे हैं। माना जा रहा है कि इस सुविधा के शुरू होने से बैंक ग्राहकों को कार्ड स्किमिंग, कार्ड क्लोनिंग जैसी धोखाधड़ी से बचने में मदद मिलेगी।

कहा जा सकता है कि रिजर्व बैंक के समायोजन रुख से अर्थव्यवस्था को संबल मिला है। हालाँकि कयास लगाये जा रहे हैं कि जून में होने वाली मौद्रिक समीक्षा में रिजर्व बैंक नीतिगत दरों में इजाफा कर सकता है। वैसे, बैंक क्रेडिट में वृद्धि होने लगी है और बैंक जमा में कमी आई है, जो यह दर्शाता है कि निजी खर्च और आर्थिक गतिविधियों में तेजी आ रही है। अतः आने वाले दिनों में भी भारतीय अर्थव्यवस्था मजबूत बनी रहेगी।

(लेखक भारतीय स्टेट बैंक के कॉरपोरेट केंद्र मुंबई के आर्थिक अनुसंधान विभाग में कार्यरत हैं। आर्थिक मामलों के जानकार हैं। प्रस्तुत विचार उनके निजी हैं।)